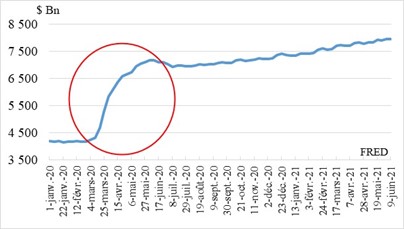

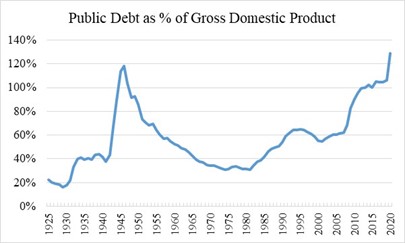

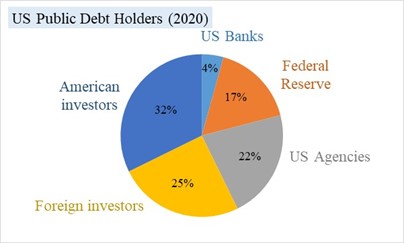

Accueil Blog NOUVEAUTES FLASH INFOS "Entre nous" Editoriaux Douloureuse naissance... Enseignements de la guerre en Palestine Quand quatre généraux s'expriment Une guerre "juste" Guerre en Ukraine : L’escalade jusqu’où ? "Caniches d'Uncle SAM ???" Lettre pour notre France en danger Adieu ma France ! Ne pas sous-estimer... Ukraine OTAN : Danger ! Le billet du Gal. D. Delawarde (I) Le billet du Gal. D. Delawarde (II) Le billet du Gal. D.Delawarde (III) Le billet du Gal. Delawarde (IV) Le billet du Gal. Delawarde (V) Le billet du Gal. Roure Le billet du Col. G. Michel Le billet du Gal. Martinez Le billet du Col. Noirot Le billet du jour Soumission volontaire Notre destin Les militaires « anti-vax » Immigration "Vais je voter ou ne pas voter" Le Passe-Muraille Combattre un ENI... Une France qui va mieux ? Vraiment ....? Article de M. Debré La politique du bluff Relations transatlantiques Les normes... Politique étrangère Crise sanitaire et vaccination AUKUS Un monde en recomposition Histoires de sous-marins Budget des Armées Les guerres perdues des USA Crédibilité de la France Vaccination et pass sanitaire Pourquoi la France intéresse les islamistes Guerre de 4e génération contre l’Algérie Avenir de J. Biden Afghanistan : RETEX Un rideau de fer numérique Interventions occidentales Sociétés secrètes,..... Quatre vidéos Le Général Lecointre a lâché ses frères d’armes Procédure disciplinaire Mise au point finale J'accuse...! UE /OTAN L’Alliance atlantique en pleine forme Les brebis galeuses Situation intérieure française Une réflexion prospective Peut-on espérer la Paix au Proche-Orient Voyage en Absurdie Journée internationale de lutte contre l'homophobie.. Trois sujets de réflexion La conversion des Européens aux valeurs de droite La tribune des militaires d'active J’envie parfois les peuples africains! L'expression des militaires Affaire de l'appel des anciens militaires Pourquoi se préoccuper de Navalny ? 4 documents intéressants sur divers sujets Coup de gueule ou cri cœur Passeport vaccinal Corruption OTAN 2030 La dissuasion, une fonction globale Reconstruire la DOT Quand Napoléon rêvait.... Le même jour..... Opération "Daguet 1991" Pas de passeport vaccinal Repentance Le piège du lien transatlantique Vaccination : la France patine Le génie du complotisme Théorie du combat hybride C’est un jour qui fait honneur à la Justice Coup d'Etat Mon fils est complotiste L'Etat n'est pas en mesure.... Humour "Donne-moi..." Le piège à loups Les enseignements opérationnels de la guerre du Haut-Karabakh Lobby or not lobby Article 24 Reflexion A quelque chose malheur est bon Bilan géopolitique du conflit au Haut-Karabagh Relations Armées – Société civile aux USA Billet d'humeur du général (2s) Grégoire DIAMATIDIS Nous sommes assis sur un volcan Quand les élections risquent de ne pas aller dans le bon sens… Documentaire Etre ou ne pas être DD : Deux documents intéressants Pour préparer le 11 novembre Identifier parfaitement notre ennemi Politique, géopolitique : Trois textes remarquables Pour gagner la guerre contre l’Islam radical.. Souveraineté nationale informatique Professeur décapité Le bidasse en folie Islam politique et langue arabe Explosion de la dette US Le grand naufrage des médias mainstream occidentaux Le rôle de l’armée n’est pas d’éduquer les jeunes délinquants Je suis en colère... « Bordel » : bien. « Enc…lé » : pas bien Géopolitique- OTAN et Relation Transatlantique La marche à la mort de l'Amérique Voir du pays, qu'ils disaient Le charme désuet du ventilateur Suède : appel au meurtre des blancs Retour des djihadistes un encadrement militaire pour les jeunes délinquants Des nazis dans l'armée ??? Faible « diversité » dans les grandes écoles militaires Je laisse ma colère et mon émotion déborder Défilé du 14 juillet : Et la tradition ? Nuit d'enfer La "vraie guerre" SOCIETE : Une initiative saugrenue Géopolitique: 4 documents intéressants Texte hors norme Politique : Pour ceux qui aiment encore en rire Expansionnisme turc Français, réveillez-vous ! Demain la guerre civile... Quel modèle d'armée pour la France ? Le président Hashim Thaçi, L'épidémie de coronavirus... Annulation du défilé du 14 juillet Billets d'humeur Retour aux questions de politique intérieure La bataille de Bir-Hakeim, Il faut détruire les pyramides… A genou les Hommes ! La pression turque aux portes de l’Europe Plus facile de défiler... Etat d'urgence sanitaire... "Je vole...!" Un phénix à la cour des comptes Du danger de la stratégie nucléaire US-OTAN pour l’Europe Choisir ou se soumettre On ne relie les hommes que par la confiance Comment fossiliser une grande armée Macron à Montcornet "Joe Blow" Géopolitique - La Chine dominera le Monde La Galette Ça sera de votre faute ! Pour un ordre international différent Résilience opérationnelle La gestion d’une crise est l’affaire de professionnels Géopolitique planétaire;.. Nous dit-on toute la vérité ? Les trois vidéos du soir Projet de loi relatif à l'état d'urgence sanitaire Conflit d’intérêts autour du coronavirus La France face au Covid-19 Libre opinion du Col. JJ. Noirot Géostratégie : Coronavirus ou pas, le monde tourne ! La macronite aiguë Guerre du pétrole Le projet de nouvelle constitution russe Géopolitique - 3 textes particulièrement intéressants Election présidentielle états-unienne Un nouveau concept macronien Humour Faut pas se gêner...! Il était une fois...! De la réforme des armées Trahisons et abandons… Des musulmans persécutés ? Réforme des retraites Attaque préemptive et droit international La Légion d’honneur pour le caporal-chef Liber Capitaines « L’inconvénient de la guerre, c’est que si on veut vraiment gagner il faut prendre des risques » "Aux armes, citoyens...!" Le soldat du futur antérieur Le populisme érigé au rang de risque par le CEMA “Les interventions militaires de la France sont-elles encore utiles et efficaces ?” Après l'Hommage à nos braves... Hommage à nos Sous-Officiers OTAN - Un nouvel article L'OTAN - artisane de paix ou un fautrice de troubles et de chaos ? La France au Sahel Menaces et intimidations (à peine) voilées Quelques interviews du Gal. Soubelet Et pendant ce temps, les barbares sont aux portes de la ville… Un sentiment d’inachevé Il est minuit moins le quart Evolution du concept stratégique de l'OTAN Frappes houthies en Arabie Saoudite Immigration : Le grand réveil d'E. Macron Le général face à l'OTAN Forum Syndical International de Damas Notre pays voudra-t-il ? L'Afrique dans le viseur de l'OTAN Il faut être prêt à s’engager pour un conflit de survie Dirigeants européens atteints du syndrome de Stockholm face aux USA France - Quelques perspectives d'avenir Les migrants ne sont pas des naufragés ! Est-il dans l'intérêt des européens de s'opposer aux USA ? Forces et Faiblesses d'Israël Militaires et politiques Premier gros dommage collatéral de l'affaire Epstein Gloire à l'armée d'Afrique Géopolitique- deux sujets- Algérie et Cachemire Puissance et influence « Nous avons été exagérément optimistes » après l’opération Serval « Nous devons prendre conscience que certains de ces jeunes ne se sentent pas Français ! » Etats-Unis : L'innocente victime. Médias mainstream et francophonie Troisième et dernière lettre de Valdimir à Theresa... Communiqué de l'association France-Iran La guerre n’appartient pas au passé ! Des héros très discrets Réflexions sur les opérations militaires françaises Se désengager d’un enlisement Les points d’attention du général Bosser, CEMAT Politiques de défense et diplomatie au Proche et Moyen-Orient Le Pentagone finance les laboratoires allemands Quelle est l'image des USA dans le monde ? Lettre ouverte au MINDEF Une brève histoire du retour d'expérience « La guerre économique de Trump » Cachez ce soldat, que je ne saurais voir. Un nouveau statut pour le Kosovo Guerre commerciale USA Chine: et si l'on parlait des terres rares ..... Notre Dame, un incendie providentiel ou un scandale d'Etat ? Béret verts et zone rouge Nouveaux documents déclassifiés sur le 11 septembre 2001 Adieux du CEMAT Quel est ce pays ? Mensonges d'Etat « Libye : les conditions d’une sortie de crise » Géopolitique : La victoire électorale de Netanyahu La chute de l'aigle est proche .... Retour sur la fréquentation des sites d'information un mois après....... Hommage à nos soldats, en quinze batailles victorieuses Un point de vue qui en vaut bien d'autres ! Les LR et le pacte de Marrakech : schizophrénie ou amnésie ? Point de situation sur la guerre économique USA-Reste du Monde Quand la communication politique abîme le moral des troupes (et celui des Français) Quand des députés découvrent les saints patrons dans les armées... Politique-géopolitique-information TPI : Deux poids , deux mesures... Manifestation des gilets jaunes : et maintenant, l’armée ! La victoire d’Allah pour nous est proche... « Cette décision d’utiliser Sentinelle est politiquement et humainement dangereuse. » Crise militaire Il faut avoir un regard objectif ... Deux articles à partager... Le mythe de l'aversion de l'opinion publique aux pertes La fin de DAESH ? Retour d'OPEX Hommage et respect aux «Nouveaux Justes»,.... Petit retour sur la guerre de la France contre Daesh Géopolitique: Il est temps pour Netanyahu de partir "Tuer l'OTAN" Restaurer un Etat régalien Antisémitisme, antisionisme et communautarisme Bilan annuel 2018 des bombardements US La bataille d’Hajin : victoire tactique, défaite stratégique ? Réflexions d'anniversaire La révolte de Bécassine TERRORISME. A propos de la défense de la France : le retour des djihadistes de Daech Lois anti-casseurs : En marche vers Vichy ? Le mouvement des Gilets jaunes comme conflit asymétrique Un lobbyiste pro-Israélien pour représenter la France à l'ONU La dernière du Col. G. Michel Et maintenant ? Ce que cache la révolte des Gilets jaunes Macron, le Savonarole d’Aix-la-Chapelle Point de situation Lettre de Macron : l’immigration, une question bien mal posée Comment les gilets jaunes doivent-ils s’opposer à Macron le renard ? « Vous ne pouvez pas gouverner qu’avec le cerveau, il faut gouverner avec le cœur. » Géopolitique des menaces Benjamin Griveaux : Esprit munichois, es-tu là ? Ce qu’un général pourrait penser, sans oser le dire Trahison Du bon moment de lâcher un allié "Longue vie à la GLL...!" Quelle défense pour quelle Europe ? La France : le pays où l’on coupe la tête des maréchaux Petits secrets et Gros salaires La Russie d'aujourd'hui L’islam en deux pages ! Le Gal. Tauzin appelle au calme... « GILETS JAUNES » et BUDGET DES ARMÉES La France en pré-insurrection ? « Faire appel à l’armée est une décision politique qui admet que le sang des Français va couler ! » Emmanuel Macron en son bunker Perspectives économiques mondiales et conséquences géopolitiques Quand le droit est inopportun Un point de vue. La France et son Armée Les Gaulois et le ciel Édouard Philippe mange son chapeau ... Le prix de l’électricité va augmenter ? Tricotez-vous un gilet jaune en laine ! Géopolitique-relation transatlantique Castaner, toute honte bue… Ce gueux de Jean Lassalle..... Il n'y a pas de quoi rire ! « Les gendarmes et les policiers ont besoin de faire leur métier sereinement L’armée débaptise une promo de Saint Cyr Cette Serbie que la France de Macron a insultée C’est dit : la Turquie est dans l’Europe ! Macron, 18 mois face à l’Armée Impact sur la Chine de la guerre commerciale... Bolsonaro et les bien-pensants M. Macron, quand mettrez-vous les sans-papiers hors de chez nous ? 4 novembre 1918, l’Italie victorieuse La France se mérite... Macron trahit la mémoire des Poilus ... Blocage des routes... Elections européennes : une urne dans chaque prison Le GIEC Le 11 novembre, rien ne remplacera la victoire REFERENDUM : Le boomerang Caledonian. Géopolitique: De la crise de 2008 à celle de 2020 Atlas historique de l’Afrique Retour en force du nationalisme sur la scène internationale Féminisation des Armées Missile sur la Maison Blanche Manipulations de l’information et guerres d’influence La torture en Algérie Extraits d’audition du chef d’état-major des Armées Mourir pour la France Prélèvement à la source : vers un Tchernobyl administratif comme LOUVOIS ? Les évolutions en cours de la guerre terrestre Encore "Lui" Commémoration de la bataille d'Amiens Oui, cela s’est passé ce 6 août 2018. L’esprit de corps. Un petit couplet sur le comportement de Jupiter. Un officier blâmé pour son talent d’analyse ! Lieutenant-colonel Benalla Une envie d’être Français Bataclan Résister aux pressions... Lettre du CEMAT à "Libération" Corse, la fausse bonne idée. "Le vieux fusil" Le pouvoir du Logrus-Micro-opérations et partisans mondialisés Une proposition que Kim Jong Un ne pouvait pas refuser A partir de quel montant accepte-t-on l’échec ? "Le vieux lion..." Iran... Palestine et ses ennemis Retour d'Iran USA-Israël-FR-UK / Russie-Palestine-Iran-Syrie Malheur au vainqueur-Une analyse de la guerre de Gaza (2009) L'Iran triomphe au Moyen-Orient L'art de la manipulation télévisuelle Pensions militaires d’invalidité Apaches, Sahwa, sections mixtes et fusion La Défense française et ses défis Analyse de l’ennemi: L’état islamique. Mon analyse des frappes La paix est une chose trop sérieuse pour ne la confier qu'à des civils Réponse... Mise à l'heure des pendules Suicide de l’Etat de droit. La singularité du métier de soldat. Généraux issus de la diversité Hommage au LcL Arnaud Beltrame Devenir combattant + Pour le retour des héros Les succès des Etats autoritaires CORSE : Le syndrome de Munich Géopolitique : BRICS-OCS versus Coalition occidentale Géopolitique : Syrie. Etat des relations franco-iraniennes à quelques jours de la visite de Le Drian à Téhéran LE PROJET DE LPM 2019-2025 : « OUI, MAIS… » Les légions dangereuses Géopolitique: Trois conseils de lecture La poudre aux yeux de la manifestation d’Ajaccio Mais où est donc passée la dissuasion conventionnelle ? Eveiller les consciences, Pensions Les Etats Unis réitèrent leurs ambitions Il faut écrire ! Osez écrire ! « La paix, la sécurité de nos enfants et petits-enfants me semblent objectivement en danger » ANALYSE du Journal de guerre ALGÉRIE n° 1. La « réclamation ». Ces gestionnaires qui hypothèquent grandeur et sécurité La cohésion indispensable. Datapocalypse-Big data et guerre du Vietnam Le défi migratoire et le rôle éventuel des armées La liberté de parole des anciens militaires Le devoir des Anciens Honneur aux colonisateurs Songes A un moment, il faudra faire donner l'armée" Agir ensemble La défense pilotée par des hauts fonctionnaires civils Nous avons gagné Homme, blanc, de plus de soixante ans et décoré de la Légion d’honneur Initiative Jusqu’où faut- il aller ? Les gardiens de l'impossible L’esclavage, l’Afrique, Colbert La drôle de guerre, point de situation « les armées ne font pas ce qu’elles veulent » Gagnants et perdants en Syrie Tribune Tempête rouge Hystérie coréenne La mouche. Flop Gun COMMUNIQUÉ du président de l’ASAF Obéir ne doit pas obliger à mentir « Je suis votre chef » Au nouveau quinquennat. Lettre ouverte à une toute nouvelle députée. La crise de la parole militaire Eléments d’appréciation... La grande muette ? Le président et la défense Discipline budgétaire... Pour en finir.... L'inévitable rupture La politique de défense pour les nuls Un premier 14 juillet.... Un procès en place publique non fondé Lettre du général de Villiers Freluquet ! Monsieur Macron ne connaît pas son métier. Silence dans les rangs " Loyauté et discipline". Les promesses du président... Merci Bercy Deux articles du Gal. Salvan. Une Europe convalescente ? Je suis complice de génocide mais je me soigne Des orientations sur la volonté jupitérienne Tradition et évolution : Lyautey... Être présent dans la Cité Appel du 18 juin : Notre armée en route vers le "big crunch" Géopolitique-élections britanniques-élections françaises. Turpitudes du moment « Armées, évitons la rupture » Saisirons-nous la fenêtre d’opportunité en Syrie ? Occidentaux, Sunnites et Chiites Soros et consorts Relativiser l’acte terroriste isolé Après Mossoul Un putsch sans soldats Un bon démarrage... « Qui ose gagne » La bataille de l'explication Quelle stratégie de sécurité nationale Que faire des traîtres ? Requiem Échéances électorales Deuxième section et liberté d’expression SYRIE: Mensonges US et mensonges français Les fusillés français en 14-18 Combattants volontaires... «Le devoir de réserve doit être rompu» Frappe en Afghanistan En cette veille du 1er tour de l’élection présidentielle Guerre de l'information Lettre au futur président de la République. L'anti-fabrique des officiers Et la Corée du Nord ? C'est une plaisanterie ! USA, France, Syrie, Israël... Plaidoyer... L'Emmanuel Un service national ou militaire obligatoire : un non-sens «Un général ne devrait pas dire ça» AM éditorial du 10/03/2017 Lettre de remerciements au Canard Enchaîné La trahison en politique La France, l’arroseur arrosé... Des budgets Défense en trompe l’œil. L’allégeance en marche Les intellectuels et la colonisation Relations internationales Il y a des premières fois... Attention à la marche … L'Histoire donne des leçons. Elections et Défense Nationale L’armée a été transformée en un kit expéditionnaire Le piège de l'opération Sentinelle Que de chemin parcouru... La Russie et Poutine revisités Solde de tout compte. De l’emploi opérationnel Défense et forces armées françaises. Début du chaos.... L'autre menace. Opérations « HOMO » - ATTENTION DANGER ! Du wahabisme Une nouvelle configuration politique... Les armées Africaines... Les évolutions de la tactique. 2017 : la relativisation de la menace de l’islamisme radical ? L’Europe, une curieuse démocratie Et la défense ? Un désastre militaire. Les griffes du Tigre Si tu veux la paie... Conte de Noël Le prix de la paix, La confiance entre alliés peut-elle exister ? Tout faux... Le massacre d'Alep et la victoire d'Assad Un autre regard... C’est l’automne Retour en Corée Indigne dans ses bottes Apostasie La garde nationale Notre société a-t-elle vraiment changé ? Une diplomatie aberrante... Sangaris : bilan L’éviction des militaires "Les copains d'abord" "Il faut sauver le soldat Piquemal" Fronde des policiers Mossoul, la bataille des cinq armées La guerre tue ! Primaires... Le drone, double inversé de l’attentat ? Les guerriers comme priorité nationale Droit et Justice Avenir des armées Françaises Quelle doctrine contre l‘idéologie salafiste ? Si les généraux parlent... Orage, Ô désespoir ! Le massacre d'Alep et la victoire d'Assad La guerre d’hier est morte Un million d'euros le djihadiste OTAN en emporte… Dix suggestions de France-Valeurs Conscription, réserves,"garde ..." Islamic State Air Force Ma part de France 15 ans de guerre contre l’islam radical. Salut public Un nouvel outil de l’offensive islamiste Quelle loyauté... Volonté, Autorité, Dignité. L’Islam en France.... Milosevic innocent ! En finir avec le terreau du djihadisme Obama n'a pas créé Daech.... La levée en masse en plastique Et Donald Trump est arrivé ! Lettre ouverte du Gal. Martinez Se mobiliser... On déclare la guerre... Un devoir de vérité Contre l'islamisme... De "Vigipirate" à "Sentinelle" Message du Gal. A. Martinez De Nice à Saint-Etienne-du-Rouvray. Le réveil des endormis Au bonheur des drames Victoire des salafistes ? AM Editorial du 19/07/2016 Suicide d'une sentinelle ! De la fierté d’être français ! Louvois... Sécurité et Défense COMMÉMORATION : La Somme Brexit et défense Armées et terroristes Naïveté et inconscience Les accords Sykes et Picot La Guerre... Le goût du fer Qui est l'ennemi ? Les Zouaves... Une vision pour la France Sentinelle... Trahison ! Devoir de mémoire et archaïsmes Du courage et du discernement... Au tour du Brésil ! De la Droite, de la Défense ... J'irai rapper sur vos tombes ! Verdun Du rap à Verdun A chacun sa vérité Hé oh, la guerre Le devoir de réserve... COP 21, la fausse menace L'Autorité...? "Paris m'énerve...!" Niqabs et masques à gaz Lettre ouverte au Dir.DGSE L'Armée asphyxiée... Juppé : Arrogance et autisme L'horreur en Palestine "Je suis Soubelet" saison 2 Mayotte Coup de gueule... Se mobiliser, contre... Le buzz des généraux Honneur à nos soldats "Je suis Soubelet..." Défense Européenne Les bataves se rebiffent Violence Forces armées ... et terrorisme Defeat program Radicalisation... De la crise à la guerre. Apocalypse...bientôt ! De Bamako à Maelbeek... "Je suis la guerre !" Europe, défends-toi ! Salafisme... Bataillon de Corée Combattre "Finex" Encore un petit effort Non au grand Turc Stratégie de la dinde Parallèle 2 La Défense... de la volonté ! Le constat "Vérité" L'OTAN L'Ethique du soldat Syrie...On nous ment ! Stigmatisation ? Déjà vaincus ...? Parallèle... Illusions perdues Opération "Sentinelle" ITW et intervention du Gal. Martinez Les (anciens) militaires parlent Hommes d'Etat et dissuasion La formation militaire... Le salafiste n'est pas un héros Intérêts politiciens Se mobiliser... La vengeance... Résister... Refonder notre Défense Bientôt Noël... La France... Corse PM/PC De l'incohérence... Un allié ? Patriotisme Bloody sunday "le cockpit..." La "Baille" Dossiers ACTUALITES L'ECHIQUIER MONDIAL POINT DE SITUATION (X. M.) POINT DE SITUATION 2/2 (XM) POINT DE SITUATION (X. T) POINT DE SITUATION (RdC) POINT DE SITUATION (RdC-II) POINT DE SITUATION (J.B) SITUATION GENERALE (I) SITUATION GENERALE (II) SITUATION GENERALE (III) BRIEFING INFOS vs DESINFOS USA USA (II) CAUCASE BRICS ROYAUME-UNI ARGENTINE ARMENIE KOSOVO EUROPE JAPON AFRIQUE SERBIE KALININGRAD "TERRITOIRES PERDUS" KAZAKHSTAN ALGERIE MOYEN-ORIENT TURQUIE Maladie "X" COVID 19 - PANDÉMIE 2020 BIELORUSSIE RUSSIE UKRAINE CHINE Qui a coupé le gaz ? Le retrait du Mali Macron/Poutine Le Mali livré aux apprentis sorciers Afrique : Tensions et conflits L’OTAN déroule son agenda dans le Sahel Présence française en Afrique Nouvelle-Calédonie, notre puissance géostratégique sabotée Coup d'Etat au Soudan Coup d’Etat en Guinée "ORION" Afghanistan Fin de Barkhane au Sahel, La Tarte à Tain Ceuta et Melilla Le Lion Africain en chasse de nouvelles proies Biden déploie sa machine de guerre Pourquoi l’UE se met en rang contre la Chine L'armée américaine dans le Monde La France peut-elle laisser sauter le verrou tchadien ? Le coup d’État qui n’a pas eu lieu en Jordanie Pourquoi il est illusoire de s’obstiner Contre qui et au nom de quoi ? La guerre du Lithium Un décret bien discret ! L’UE à terre.... Hystérie collective RI : Taîwan, la Chine, Biden.... USA : Le grand désordre Réarmement, l’OTAN se fait Banque L’hypocrisie au sommet du G20 "TERRORISME : Pour les chefs du renseignement, le "cancer" n’est pas vaincu" Attentat de Vienne Le Drian au Congo Discours de Vladimir Poutine lors du Club de discussion de Valdaï 2020 Échec à l'intox pseudo humanitaire Le vent tourne en Amérique latine Nouvelle Calédonie Le temps des troubles en Transcaucasie La 5G : il est urgent d’agir sur cet enjeu de souveraineté pour la France ! Allemagne-Russie : Un gazoduc entêté Le sens du retour de Macron au Liban Plan de relance européen post-covid Assassinat des humanitaires français Photonis, pépite française La Côte d'Ivoire s'engage dans une voie sans issue Le business de la famille Maxwell Débarquement US à La Rochelle: «Une erreur politique» NA 06/2020 Ce que révèlent les manifestations US Une victoire à la russe Après le COVID-19, les émeutes et après les émeutes, la crise… Corée du Nord 5 G Vers le fin du traité "Open skies" Émeutes aux USA Le plan Macron-Merkel et les chaînes européennes La bataille de Dunkerque Veille géopolitique : l’actualité des ressources énergétiques La bataille de Stonne « L’hégémonisme américain est en retard sur la Russie. Et si nous en profitions ? » Veille géopolitique hebdomadaire sur la Libye 8 Mai 1945 Lettre ouverte d'un prêtre... Entretien La crise du Covid-19, victoire des “démocratures” ? Comment les cygnes noirs façonnent la panique de la planète Afflux de réfugiés en Grèce Dissuasion et Défense Syrie. Alep est entièrement libérée mais la guerre va continuer Hypersonique" : Le dernier mot à la mode pour se faire peur Le quatrième mandat de Poutine : 2018-2024 … "Génération lâcheté" Conférence de S.E.M Alexey I. Meshkov, Ambassadeur de Russie en France Constitution russe Palestine Décryptage de la politique américaine La justice japonaise... Insécurité Mort d'un empire Traité INF : Emmanuel Macron veut «construire quelque chose», Quadrature libanaise : Le risque d’un coup d’état ! Brexit : les Anglais donneront-ils la majorité à Boris Johnson ? OPEX : L'Armée Française engagée dans des missions de plus en plus violentes Un peu d'Histoire... Sahel-OTAN : A deux jours du sommet de Londres Le problème des banlieues... Bachar al-Assad répond aux questions Liban : cette semaine ne sera pas la même.... Il y a 30 ans, la chute du Mur de Berlin « Le Calife » Une conférence de presse décoiffante… Opération « Source de Paix » de Erdogan Les États-Unis n’avaient pas prévu la surprise Russie-Turquie en Syrie Le cran a heureusement fonctionné ! Jusqu’au jour… La route de Damas : Comment la guerre de Syrie a été gagnée Sahel : une cécité volontaire ? Tout ce que l'on vous cache sur l'opération turque "Source de Paix" Analyse de l'intervention turque au Nord Est de la Syrie Quadra-Kurdes ITV de V. Poutine. "Le maître des portes" a les mains libres au Levant 74° Assemblée générale de l'ONU Cinq leçons de l'attaque contre l'Arabie-Saoudite Allemagne: un F-16 américain "visé"? Encore un coup d’Etat dirigé par la CIA ? Massacre à la Préfecture de Police Arabie Saoudite. Une autre défaite face au Yémen Les Houthis, maîtres de guerre ? Le véritable scandale de l’affaire Trump-Ukraine Les drones Houthis ont ouvert la boîte de Pandore Les conséquences de l’après opération Aramco – Abqaiq Quelques petits drones et puis s’en vont Attaque contre les infrastructures pétrolières saoudiennes : pourquoi Washington dénonce l’Iran Notre nouvel ami Poutine : C'est pas gagné ! Le Glaive et le Bouclier... En quoi la France est-elle concernée par les menaces lancées aux Émirats arabes unis ? En finir avec le néo-conservatisme Ces années syriennes où se dessine un nouvel ordre international L’ahurissante « révélation » à Macron sur son chemin de Damas A qui profitera le choc pétrolier de lundi 16 septembre ? Guerre du Yémen : Etats des lieux Le Brexit, l’UE et la démocratie Déficits commerciaux US avec la Chine et le Mexique Hezbollah : Une performance opérationnelle qui change tout ! Discours du PR à la conférence des ambassadeurs Nouvelles hostilités contre la Russie Le "G7 2019" Russie : L'atterrissage inespéré de Jupiter Notre maison brûle Isoler la Russie pour complaire à notre grand allié était un calcul stupide Différend sino-étatsunien L’attaque d’un champ pétrolier saoudien éloigné du Yémen Cachemire : : La guerre c'est la continuation de la politique par d'autres moyens Faut-il en arriver à la mort d’un maire ! La claque brésilienne était prévisible Guerre commerciale USA/Chine : Pt de situation S-400 contre F-35 : la Turquie et la question du monde multipolaire Le coup "chinois" de Téhéran ? Est/Ouest: La guerre sans fin des antennes Agression de l'Italie et résolution 2240 L'importance des évangélistes chrétiens sur la politique de Trump Les Balkans subissent un remodelage géopolitique Londres défend ses lambeaux d’Empire face à l’Iran l'Iran n'est pas seul visé « République de la délation », « militaires abondamment sifflés » : Emmanuel Macron nous prend-il pour des idiots ? Affaire TAPIE : Une relaxe, trois leçons Un petit télégraphiste français à Téhéran… Billet : Querelle de homards et avis de tempête Retraite des militaires Retraite Mutualiste du Combattant (RMC) Surprenante suspension de l'attaque de l'Iran par les Etats-Unis Perte du Locharik L’interview de Poutine par le Financial Times Géopolitique des Caraïbes du XXIème siècle Comment le président russe Poutine explique la fin de « l’ordre libéral » Iles éparses Appel du 18 juin 1940 "Attaques" de pétroliers en mer d'Oman Poutine remet le couvert pour l’abandon du dollar SPIEF 2019 – Discours de Vladimir Poutine Poutine annonce la doctrine de la confrontation avec les États-Unis Le Kosovo lance une offensive contre la Serbie D Day La prière musulmane.... Vingt anciens ministres de François Mitterrand défendent sa mémoire au sujet du Rwanda Incident franco-chinois dans le détroit de Taïwan 25° anniversaire du génocide Rwandais L'empire américain est-il sur le déclin ? SYRIE : Le bilan « Le contre monde est en marche » « La France en Syrie : en finir avec le déni du réel » Non, Mr. Trump, le Golan est bien syrien et lui reviendra Au Yémen, guerre locale, enjeux internationaux Au Moyen-Orient, les mauvais choix européens s’accumulent Déstabilisation de l'Algérie Lettre ouverte de l'association Franco-Iranienne Militaires décédés en exercice... Quand la Russie se sert des Gilets Jaunes au Conseil de sécurité de l'ONU Chantage américain à l’énergie Antisémitisme en France, éléments de réflexion Poutine définit les enjeux de l’affrontement Le rapprochement de Paris et Berlin Plus facile que le Brexit Refus de la fusion Alstom/Siemens, une chance pour la France ? Le grand débat national... « Engagement français en Syrie : Le coup de sifflet américain » L'avenir de la Syrie sans les occidentaux.... Traité d'Aix La Chapelle GJ : La justice est là pour rendre la justice, pas pour rétablir l'ordre. Plan israélo-saoudien pour réhabiliter Al-Assad Géopolitique- Iran-Sécurité et Défense en Asie de L'Ouest Prévisions 2019 pour l’Europe SYRIE : «Le retrait des Américains en Syrie est l'ultime chance pour la France de peser de nouveau» Les États-Unis refusent de se battre pour des financiers transnationaux Pourquoi Trump a-t-il décidé de retirer les troupes américaines de Syrie ? Pourquoi les États-Unis déguerpissent soudain de Syrie ? Chérif Chekkat [était] un islamiste dangereux,.... Ce désastre sécuritaire national que révèle l’attentat de Strasbourg "Tonton Flingueur,Tonton blagueur" Un colloque censuré à l’Ecole Militaire La sécession de l’Union européenne Action des lobbies pro-israéliens... Aveux de faiblesse L'effondrement ? Pourquoi la France... Kiev-Moscou : un schisme politique et religieux Bourde de la diplomatie française Le Sahel est-il une zone de non-droit ? Onu : naissance du monde post-occidental Onu : naissance du monde post-occidental S-300 pour la Syrie Il-20 russe : La Russie et la Syrie viennent-elles de mettre en échec les plans anglo-américains ? Mais qu'est-ce que la frégate allait faire dans cette galère ? CPI : John Bolton a raison ! Mémorandum pour le Président Sortir de la guerre contre la Syrie Idlib: une schizophrénie occidentale… Qui veut relancer la guerre en Syrie ? La Russie opére un retour spectaculaire en Afrique subsaharienne Comment Poutine et Trump mettent fin à la guerre contre la Syrie Syrie : Qui joue les prolongations ? Un nouveau pacte de sécurité ? De quoi la bataille de Deraa est-elle le symbole Retour sur l'opération Turquoise Le Hezbollah et le retrait du Sud syrien "Europe : Terre à prendre...!" Iran / diktat américain , où est la France , où est l'Europe ? Sanctions américaines contre l'Iran Italie : La démocratie bafouée ! Guerre USA-Iran ? Le vote du Congrès US Les sanctions vues d'Iran Les défis de Macron en Russie Les Russes reviennent en Afrique Trump, Israël et l'Iran - pour mieux comprendre Moyen Orient: deux Informations importantes et plausibles Nucléaire iranien : « La sortie des Etats-Unis est une chance pour la France » Retrait US de l'accord sur le nucléaire iranien L’Iran et Israël ont-ils déclaré une nouvelle guerre ? Iran, Syrie, Ukraine… et si Paris jouait gagnant ? Comment des journalistes peuvent provoquer des guerres "Le Bon, la Brute et les Truands..." La course à l’apocalypse ... Lettre ouverte Syrie : L'erreur ...! Referendum français sur l'attaque contre la Russie Au seuil de la guerre… DGSE, Espions, Secrets des Affaires, Crises mondiales «Pourquoi la France ne doit pas s'associer aux frappes en Syrie» Projet de Résolution Russe sur la Goutha: un vote à l'ONU qui en dit long Mentez, Mentez, il en restera toujours... SYRIE: ILS VEULENT Y ALLER !! Qui donc contrôle l'aéroport de Londres ? La défense antimissile ne veut pas fonctionner "Cet Occident qui trahit... Interview de l'Ambassadeur de Russie en Belgique "La corne de l'Afrique" Le pilote qui a abattu le MH17 malaisien ne parlera plus Lettre de "Vladimir.....(2) Quatre jours pour déclarer une Guerre froide Elections russes : Communiqué. Lettre de "Vladimir" Affaire SKRIPAL Le Royaume-Uni fait déclarer la guerre à la Russie par l'OTAN Devant le parlement russe... Afrin paye le prix de la lutte entre les USA et la Russie Opération BARKHANE : Décès de 2 militaires La bataille de Damas et de la Ghouta orientale Jim Mattis réfute les « Fake News » d’Israël et de l’Otan Jacob Zuma ou le nouvel échec de l’Afrique du Sud « post-apartheid » Consensus entre Syriens à Sotchi Afghanistan et maintenant ? L’« Entente cordiale » franco-britannique François vit-il dans le même monde que nous ? La Turquie regarde du côté d'Afrin, quelle est la position de Damas ? « Iran : la diabolisation en marche » Premières attaques de drones simultanées sur un champ de bataille Qui est derrière les manifestations en Iran ? Qui en profite ? Jérusalem et les résolutions de problème à l’américaine LCDR - « Donald Trump, inattendu Père Noël de l’influence russe au Moyen-Orient » Rappel pour la sécurisation des églises Robert Mugabe, les Zezuru et les Karanga Les entreprises européennes prochaines victimes de la purge en Arabie Saoudite? « Syrie : Le moment opportun » Zimbabwe : fin de route pour Robert Mugabe [1] ? Coup de Palais à Riyad Mohammed ben Salmane, prince du poker saoudien ? Revue stratégique... Niger : derrière la mort des soldats américains, Budget Défense 2018 Géopolitique du Moyen-Orient et de l’Asie Corée du Nord La Corée du Nord dans le grand jeu nucléaire Catalogne...L'indépendance ? Réactions « Du bon usage des armes de la France » Au président actuel, chef des armées Macronisme Lettre d’un jeune engagé au général Pierre de Villiers Lettre ouverte à E. MACRON Le Général De Villiers refuse de se coucher devant Macron La sourde colère de l'Armée française Départ du Gal. P. de Villiers ... et les mots pour le dire arrivent aisément. Lettre au Ministre La France, en guerre, ne doit pas être désarmée Communiqué de presse Un mauvais coup porté à la Défense « LA BITE ET LE COUTEAU… » La paix en Syrie... Donald Trump face au « 4ème Pouvoir » Rwanda... Deux ans après l'accord d'Alger, le Mali en danger Le 08 juin 1967 : Le jour ou Israël a attaqué l'Amérique Crise du Qatar : mise au pas de l’Emirat avec l’Iran en ligne de mire Un vent de laïcité souffle sur le monde musulman C’était la journée d’hommage aux morts en Indochine Meurtres en série dans le Kasaï Pour info Affrontement au Bilderberg 2017 Les Européens, combien de divisions ? L'"ordre" du G7... Trump avance ses pions Premiers pas... La Côte d'Ivoire face à ses démons le « miracle » ivoirien L'invasion de l'Italie Les Français se sabordent La France en prise au terrorisme de ses propres alliés de l’Otan Le point sur la Libye 12 avril 2017 : le monde bascule à nouveau dans la guerre Trump : la petite frappe-Tweet Considérations intérieures sur l'agression états-unienne contre la Syrie Frappes US sur la Syrie du 7 avril 2017 Considérations européennes sur l'agression états-unienne contre la Syrie Donald Trump affirme son autorité sur ses alliés A propos du raid sur Saint-Nazaire la France supermarché de l’Arabie Saoudite L'Ukraine au bord de l'implosion ? "InvaincuS" L’engrenage de la guerre... Bruxelles prolongera-t-il la stratégie nucléaire du Pentagone ? "Crise entre Berlin et Ankara" Lettre ouverte au Gal. Soubelet Le détournement de la Conférence sur la Sécurité de Munich Quand les Etats-Unis ou la Russie tuent des civils... Le point syrien de basculement de la géo-politique mondiale Propagande de guerre... Donald Trump dissout l’organisation de l’impérialisme états-unien L’ARME ATOMIQUE Faux "casques blancs" Quelle est la réalité matérielle de l'Armée Française ? Les aveux du criminel John Kerry Premier rapport de la CNCTR ... USA : une élection controversée La Turquie peut-elle basculer dans le camp russe ? Il faut cesser de diviser Chypre Le désastre syrien Le retournement de la Turquie Attentat de Berlin L'assassinat d'Andreï Karlov... Alep... Les dérives antirusses du "Monde" Le crépuscule des démagogues Le 05 décembre 2016 La réforme du Renseignement US Fillon-Juppé : quelle politique étrangère ? Michael T. Flynn et l’islam Les candidats finalistes de la primaire... et la Défense Le Soldat Inconnu, isolé ... Objectif Raqqa ? l’hégémonie du dollar Budget Les e-mails d’Hillary Clinton "Sangaris" : échec politique Daesh : "peut-être la fin du commencement" ? Sans le "Charles de Gaulle..." Discours ALEP : Trois batailles dans la bataille… Amiral Kouznetsov en Syrie: Les cinq guerres de F. Hollande Espionne au service de la France libre Deutche Bank Où est la vérité Confirmations Escalade au Levant Pourquoi le cessez-le-feu a échoué en Syrie Exercices navals sino-russes Syrie : un martyre sans fin Plus c'est gros plus ça repasse Simulacre de paix Bratislava Les tout petits canons de Wagram Terroristes à voiles… "Vaincre...!" Assad et Erdogan .... Le vote africain... Tout le monde en parle... Garde nationale Daech s’apprête à envahir l’Europe Algérie...Réorganisation "No to war, No to NATO" Offensive terrestre de l'OTAN en Syrie Verdun... La Russie se déploie en Iran PATRIE, RÉVEILLE-TOI Un peu d'histoire... Erdogan, Poutine et la Syrie Interview du Col. M. Goya PROFANATION ! La gendarmerie forcément coupable ! Recrutement des djihadistes Situation en Libye Coup d’Etat manqué en Turquie NICE La nouvelle politique étrangère britannique La guerre du futur... Rupture... Groupe de Shanghai +2 Le continent est isolé ! Libye : la reconquête de Syrte Situation en Libye Assassinat de policiers La mort d'un grand soldat Système "Scorpion" La course pour Raqqa La schizophrénie Daesh Centenaire de la bataille de Verdun Décès de Jeannette GUYOT Syrie : comment limiter la guerre Le renseignement doit être neutre. Pour le 8 mai... 8-9 Mai. L’Amitié Franco-Russe. Sahara occidental Le corridor Afghan Le grand canal Perse Un nouveau 11 septembre... La torture en question ! L'Iran.... Attentat ou accident ? Grande Muette : les gradés ouvrent la boîte des pandores Algérie FORCES MORALES Avez-vous vu l'Etat ? Témoignage... Rapports de renseignement “Leadership from behind” "Panama papers" Libération de Palmyre... Attentats : Quels mobiles ? 19 mars Barkhane Une pensée pour nos pilotes L'Armée sort du bois Dissolutions L'Armée au "taquet" La crise militaire Française Echanges entre militaires Moyen orient Le grand renversement Une armée Européenne ? LIBRES OPINIONS Le billet de Stratediplo Le billet de B. Lugan Le billet de Claude Janvier Le billet du jour La vidéo du jour Davos 2023 Danger pour l'Occident La guerre, la propagande et l'aveuglement Les USA déclarent la guerre à.... Derrière l’Ukraine.... Comment stopper la montée vers la guerre Mission "Apollo" Propagande La France est en état de mort cérébrale stratégique La 3ème Guerre Mondiale pour les nuls L’agonie de l’Occident Erreurs L’alliance du MI6, de la CIA et des bandéristes La propagande de guerre L’annulation des réserves russes Le spectacle de la fin du monde ancien Vladimir Poutine déclare la guerre aux Straussiens Les "larbins" des américains ! La vraie cible ? Une prévision géopolitique à court terme 2022, une année difficile Équilibre de la puissance militaire Jamais un paysage stratégique aussi troublant Le bilan stratégique de l'Europe Sonnez trompettes raisonnez sornettes L’Union européenne amorce sa dissolution Vers une troisième guerre mondiale Extrait du carnet de notes Hollande et son Etat voyou Implosion Le pouvoir des mensonges COP 26 Santé publique ou fortune privée ? Relations internationales USA/Russie "Stratediplo" Le système économique occidental touche à sa fin La grande stratégie de la France Le pouvoir politique de Facebook Les prix explosent dans la bataille du gaz Mini réacteurs Mensonges et manipulations ? De l’empire britannique au IVème Reich 7 mensonges à propos de l’Afghanistan Le corpus juridique européen Le combat de Joe Biden pour la « Démocratie » Pass sanitaire..... "Barkhane, réussite militaire, échec politique Raid judiciaire Le retour du « bon vieux temps » Interdit aux chiens et aux non-vaccinés !! Les arbres ne montent pas jusqu’au ciel Deux types de politique étrangère Talibans, États-Unis et armes russes Encore un pianiste... L'empire qui régnait sur les vagues Pourquoi un Yalta II ? Anti-Développement L'Empire des clowns Chine et Russie : Menaces militaires ? Le parlement européen Les islamo-gauchistes La doctrine Rumsfeld/Cebrowski Qui aura le dernier mot...? La « guerre civile » en Israël ... Pass sanitaire, pass de la honte. 8 mai 2021 L’abolition de l’État de droit.... Le coup d’épée dans l’eau Le subterfuge de la stagflation Pourquoi l’Otan a détruit la Libye Effondrement et géopolitique du COVID 19 Le contrôle mental une opération des pouvoirs sionistes et financiers Entrée ou plat principal ? Il est temps de se souvenir de qui nous sommes Qu’est-ce-que « l’islamo-gauchisme » ? Le but de la politique.... Ces pays veulent-ils vraiment être respectés ? La France a peur… de la réalité De la surdité culturelle qui caractérise l’Occident La Russie détient la clé de la souveraineté allemande Le media de guerre de l’information de l’UE Le Grand Reset Lutte contre les discriminations L’espionnage… De bonne guerre COVID-19 – Du mythe aux statistiques Djihadisme turc Faut pas prendre les enfants du Bon Dieu.. Révélations "Les grands défis et enjeux géostratégiques..." Génération identitaire Le respect de la France La priorité en politique... Bruits et brouillard La Covidissidence Rapport de fin d'année 2020 L’arbitraire et la censure sont de retour en Occident De Brest à Pékin .... Le PCF L'alliance dangereuse Qui détruit le Liban et pourquoi ? L'Amérique méprise ses courtisans Le gouvernement ne devrait toucher aux libertés publiques que d’une main tremblante ! Le nouvel ordre mondial Les drones arrivent ! Que penser de la menace voilée de Macron sur Brut ? Scytl : le logiciel qui rend nos votes inutiles... Chine : Une douche froide Le futur et unique PA français... Le « rideau de fer » numérique est en train de s’abaisser Macron annonce son coup d’État Restaurer la force et la crédibilité de l'Etat L'agenda secret de la Banque Mondiale et du FMI A la recherche du temps perdu Haut-Karabagh : victoire de Londres et d’Ankara, défaite de Soros et des Arméniens Emmanuel Macron ou l'insoutenable légèreté de l'être" Ça devient vraiment pénible L'affaire "Julie d'Andurain" Autopsie d’une grave crise « sanitaire » de gouvernance Un immense nouvel accord commercial Géopolitique du droit la Russie a-t-elle enduré assez d’insultes ? Pourquoi l’Europe courtise-t-elle la révolution ? La menace militaire, ou le voleur qui crie au voleur Que veulent les terroristes ? Covid – Le crime était presque parfait Qui t'a fait roi ? Ce ne sont pas les valeurs de la République qui sont attaquées... RAND et l’encerclement malveillant de la Russie Une otage libérée ne devrait pas dire ça Le monde est devenu complètement fou ! Appel général : Les carottes ne sont pas encore cuites Quand la France fabriquait ses armes de guerre Le battement d’aile d’un papillon chinois La mauvaise pièce du président Macron au Liban L’État profond mène une diplomatie parallèle" Les USA au bord de la guerre civile Le vrai visage de l’Union Européenne Quelle sera la politique étrangère du prochain président US ? Le nouvel ordre global du Covid La Chine est-elle déjà la première puissance mondiale ? Le poison de Navalny Xinjiang et Ouïghours La transformation de l’Europe, le projet d’une élite Fiction américaine Comprendre les relations internationales Pandémonium Principe de précaution et servitude volontaire. USA - Elections 2020 : Le pire scénario... La mafia de West Point Esclavage, l’histoire à l’endroit Côte d’Ivoire : La rue, seule issue pour sortir de l’impasse ? Vacance à la chefferie de l'Etat Accord Iran./Chine, idiots utiles et inutiles Les trois premières fautes de J. Castex Accord de Bruxelles Boomerang de nos incohérences diplomatiques Que fait encore la France dans l'OTAN ? La « nation » oubliée L'extinction du courage A quand les excuses d'Alger ... La France, homme malade de l’Europe L'OTAN a la barre de la politique étrangère des Alliées L’Iran et la Chine turbo-chargent les Nouvelles Routes de la Soie La place de l’OTAN au Moyen-Orient Le lent délitement de la République en France Comment les Deux Grands peuvent établir la paix Une fenêtre d’opportunité avec la Russie L'Afrique vue par John Bolton La Chine et ses frontières Comment Washington entend triompher L’Europe de la défiance "Le coronavirus est-il un uniopéiste végétarien ou insectivore ? Le grand retour du révisionnisme Lettre à Assa Traoré Macron évoque sa possible démission Souveraineté française Edito de B. Lugan - Juin 2020 E-learning et autres merveilles Pékin voit le jeu de Trump et ne se couchera pas Opération de camouflage de la Chine L'aigle et le dragon Quand Soros achète la Cour européenne des droits de l’homme Pékin met le turbo pour ses Nouvelles Routes de la Soie... Sortir du rang La décolonisation d'Israël a commencé E. Macron, un maniaque du “devoir de mémoire” Le gouvernement au service des charlatans Coronavirus : Le déclin du courage Sommet du P5 Laboratoires biologiques implantés en ex-URSS La transformation des sociétés.... Le projet politique global imposé à l’occasion du Covid-19 Préparez-vous pour le prochain changement de paradigme : le yuan numérique Le Covid-19 et l’Aube rouge Libres propos d'A. Juillet "Le Covid-19 au secours de l'Europe Vie et mort de la diplomatie française Les Français suspendent leur Liberté "L'art de ne pas gouverner L’Occident a échoué à passer le test du coronavirus L’économie française est en perdition... Le droit au dépaysement « Taubira en rêvait, Belloubet l’a fait ! » Trump adapte la stratégie énergétique US Coronavirus, mondialisation et souveraineté Le compte des sept plaies presque atteint E. Macron n’est pas la reine d’Angleterre…. et pour cause Traçage numérique La Gauche caviar est morte... L'arme fatale en argile La Chine est en train de battre de vitesse l'Amérique... Quid en cas d’effondrement du régime ? Edito de B. Lugan - Avril 2020 Géopolitique d'après... La première guerre de l’Otan-MO renverse l’ordre régional Le Covid-19, une chance pour l’Afrique ? Exigez un test... La pravda américaine. Les assassinats du Mossad Le syndrome de L. d'Arabie... Coronavirus : La faillite de trois idéologies Macron au pied du mur Aveux d'A. Buzin L'ECHIQUIER MONDIAL. Quel terrorisme après Daesh ? Le pari migratoire fou de l'Allemagne" Coronavirus, par hasard ? Edito de B. Lugan - Mars 2020 Dix ans d'expertises... E. Macron : Illégalité, illégitimité et imposture L'hypocrisie atlantiste Propagande occidentale contre la Turquie Conférence de Munich Occasion unique pour la diplomatie française De la Chine à la Syrie : Les premières nouvelles géopolitiques de demain Internet : l'UE laisse le choix entre la censure et l'autocensure NATO Go Home ! Cinq questions écrites à Olivier Faure Macron et la menace russe… La Franc-maçonnerie et l'armée La soumission de l’Allemagne à la repentance coloniale Plan de paix contre plan de guerre Au Liban, tout va bien Le Brexit signe la fin de l'illusion de l'UE Dérive de l’Iran vers le comportement US et israélien La "Légende noire" Démocratie Comment Trump s’est rebellé contre ses généraux “UkraineGate – des faits qui dérangent” Le fiasco diplomatique des médiations françaises Quelle est la vraie menace nucléaire au Moyen-Orient ? Préparation d’une nouvelle guerre Et si son intervention militaire en Libye.... Pour l’Union européenne le moment d’utiliser la force est venu Les raisons cachées du désordre mondial 70 jours sous les mers.. Que pourrait avoir voulu dire Emmanuel Macron..... La classe politique française et les violations de la Constitution Petite arithmétique européenne Les élections ne sont pas pleinement libres en France Élections britanniques : la politique du cliquet en prend un coup Guerre en Afghanistan : Les USA pris en flagrant délit de mensonge d’État Quand la Justice sert à éliminer les opposants politiques Il était une fois le Rojava... Quel nouvel ordre mondial ? Les États-Unis concoctent une nouvelle révolution de couleur... V. Poutine enterre le" discours de La Baule" L’agonie de la politique étrangère française Emmanuel Macron : Au-delà des mots Les insolubles contradictions de Daesh et du PKK/YPG Le sommet de Sotchi et la «Françafrique» A la reconquête des quartiers : Des propositions Après l’échec syrien, Un Iran rétif… Chute du Mur : l’anniversaire occulté Le cas de l’Occident est perdu « De toute façon, c’est trop tard… ». Voilà une réflexion d’esclave. Coke en stock 2.0 Mortiers et Vivrensemble La paix ou la lutte contre le CO₂ Islam politique... A bas bruit... Le jour où l'Islamisme européen..... Braderie des pépites françaises ! Le cas Photonis. Jusqu’où peut aller le recul américain ? Le nouveau monde surgit devant nous Offensive turque en Syrie : L'Europe impuissante ? L’Affaire Monica Zelinsky La prophétie d’Enoch Powell "Juste une question..." « Dans un an ou deux nous aurons des attentats islamistes de masse en France » Match Trump contre Etat profond: une explication alternative Ce n’est que le début ! Michelin fermeture de l’usine de La Roche-sur-Yon. De nouvelles infox sur la Russie en une du New York Times. Carrefour cible des Etats-Unis sur le marché brésilien ? La tragédie des Kurdes, fruit douloureux de notre irreal politik Désastre pour l'Europe Les répercussions du Brexit dans un monde multipolaire Futur de l'ordre mondial, la menace russe ? Comment une superpuissance qui ne cesse de sanctionner perd son statut De la lumière aux ténèbres Un cadre supérieur de Twitter .... Théorie et pratique des Droits de l’homme Proposition indécente ? La Russie dit adieu au dollar ? Guerre civile en France À quand une commission parlementaire.... L’union nationale en Syrie et au Venezuela Le sens profond d'une guerre perdue Légitime défense... Le défi de Donald Trump face à son administration Le mythe de la suprématie militaire des États-Unis E. MACRON et la Russie Toute tentation de guerre pourrait être la dernière pour Israël Elections partielles au Brandebourg et en Saxe : Nouvel avertissement Quelle architecture européenne de sécurité pour le XXI° siècle ? Afrique du Sud : les cocus ayant cru à la fable de la nation arc-en-ciel peuvent sortir des rangs et avancer de trois pas… Donald Trump apportera-t-il la paix ? Petite leçon d’histoire à Justin Trudeau La récession, annonciatrice du déluge, à nos portes Les États Unis se séparent de la Chine … La guerre du Sahel ne pourra pas être gagnée Se rapprocher de la Russie n’a jamais été aussi urgent pour la survie de l’Europe Poutine et la chose militaire : assez, juste assez Quand les États ne respectent plus les traités, le droit international et la parole donnée… Loi Avia : la liberté de pensée, au goulag ! USA : la propagande pour les nuls… Propagande de Guerre, Cinéma, Géopolitique, Opinion publique Le macronisme est-il un maccarthysme ? Boris Johnson, l’homme qui fera l’Histoire ? Économie : ça sent la crise à venir de partout Les profiteurs de guerre et la disparition du complexe militaro-industriel américain Campagne de « pression maximale » en faveur de la guerre Jérusalem selon A. Hidalgo : Honte absolue ... sous le crâne de D. Trump La diplomatie d'E. Macron au détecteur de mensonges Europe : l’influence américaine en question La Méditerranée de tous les dangers... Vous êtes en train d’être trollés Dissiper les rumeurs d’assujettissement de la Russie à Israël Iran : Trump entre ses faucons et ses colombes Iran : et si Donald Trump nous évitait la guerre ? Les États-Unis, Israël et la Russie sur l’échiquier géopolitique Il est dangereux de laisser un président hors-jeu La France piègée dans le bourbier libyen Sanctions contre la Russie... Les plus gros problèmes résolus dans le monde E. Macron, la mouche du coche iranien... Ce que nous devons à nos aïeux héroïques Le jour où nous sommes devenus Américains ! Nous sommes tous des menteurs Les deux ans d'un "Titanic" diplomatique.. « Moscou, indispensable faiseur de paix ? » L’ethnie, rempart face au jihadisme ? Les limites du pouvoir destructeur américain Pompiers et incendiaires « Conflit Iran-USA : L’arroseur arrosé ? » La mascarade de l’Union européenne Normes comptables : le continent caché de l’Europe néolibérale La Chine et la Russie sont en train de battre l’Oncle Sam à son propre jeu Pour en finir avec l’euro Partie de poker au Moyen-Orient Quel sang, quel argent ? Comment le droit ... Les nouveaux territoires de Daesh 27 avril 1994 : le début du naufrage de l’Afrique du Sud Mali : La guerre est-elle perdue ? « Éloge de la réciprocité » "Mort aux élites ? L’ENA prise en otage", Bâle III : La révolution que personne n’a vu venir Serbie : 20 ans après... « La non-assimilation aboutira à la mise en minorité des idéaux français sur notre propre sol » Censures françaises (suite) Emmanuel Macron et le monde, le gaucho-centrisme appliqué aux relations internationales Le message du Brexit à l’UE Hommage au médecin capitaine Marc Laycuras… Syrie : le grand fourvoiement L’Onu cassée par l’« exceptionnalisme » états-unien Pacte de Marrakech : la fausse fake news... Quels pays menacent les français ? La Syrie au cœur du Monde libre Quand le monde peul s’éveillera, le Sahel s’embrasera… “Chasse aux Roms en Seine-Saint-Denis Orban et le mensonge européen ! SYRIE, LE GRAND AVEUGLEMENT… Etats de droit La cyberguerre : une guerre illégale, mais pratiquée sans vergogne par les grandes puissances La Chine devient un arbitre mondial incontournable La CPI s’apprête à violer la décision du Conseil de sécurité et à inculper Bachar el-Assad La puanteur d’une Révolution de Couleur en Serbie Contre-enquête : Comment les Américains ont mis la main sur Airbus… Les drogues qui ont aidé la milice à combattre les junkies de l’État Islamique Les Français se méfient des journalistes : ont-ils raison ? Le divorce des Français d’avec la presse est aujourd’hui consommé Kosovo, 20 ans après. Les banlieues n’ont pas de gilet jaune… même à moto… L'Europe, usine à gaz Des armes de destruction massive irakiennes aux armes chimiques syriennes "L'Afrique réelle" B. Lugan 03/19 Djihadisme et haute trahison Le rapport de forces militaires entre puissants vient d’être modifié de manière spectaculaire Le plan "Barbarossa II" Syrie Sitrep – Un officier français critique la façon dont les États-Unis font la guerre Rétablir la peine de mort ? Le piège américain Le Venezuela et ses voisins peuvent-ils survivre à la guerre qui s’annonce ? L’Europe du nord pourrait s’opposer ... Carlos Ghosn, une affaire d'États Quand même les chiens n'aboient plus ! D'un procureur l'autre à Paris : une régression ? Les USA : un État voyou, au service de son économie Le piège américain : la guerre économique en action Général Jean Delaunay : comme le général de Villiers, il sut dire NON Macron spécule avec l'or des français L’agression américaine contre le Venezuela… Sahel, bien identifier l’ennemi "La tragédie de l’euro" Quand d’« anciens » espions sont lâchés dans la nature..... Amérique du Sud : le retour de Mister Monroe Enquête sur les réseaux d’influence israéliens à Bruxelles Feu nucléaire nord-coréen, retour aux sources Brexit : contrairement à Sarkozy, Teresa May respectera l’avis de son peuple Donald Trump a-t-il été contraint de renoncer ? Russie en Amérique Latine : pièges et opportunités « Il faut sauver le soldat Occident ! » Gilets jaunes : Leçon d'anatomie ! Referendum d’initiative Populaire (ou RIP), Gilets Jaunes et Système Politique La ceinture islamiste occitane Entretiens avec T. Meyssan Prévisions 2019 pour le Moyen-Orient BL - édito 01/19 Plaidoyer pour un monde multipolaire Conspirationnisme et analyse Bonnes nouvelles de Strasbourg « Qui c’est le chef ?» Métamorphose L’effroyable destruction à venir du « Bassin des Caraïbes » Quand tombe le masque des populicides L'avenir de l'euro n'est pas assuré Redonner la parole au Peuple Le Gal. De Villiers est-il de gauche ? Général P. de Villiers : un sauveur ou un éclaireur ? Envers qui Emmanuel Macron est-il débiteur ? Finalité du Pacte mondial sur les migrations Comment l’Occident dévore ses enfants La fin d'un mythe Armée US : Etat des lieux Détournement de moyens « Ces complots bidon ont mobilisé la police pour rien » Le peuple français est régicide ! Moyens ou pas Patriotisme vs. Nationalisme Vertige et délire du sommet « Donald Trump règle la note d’un week-end diplomatique absolument catastrophique ! » Syrie : la paix suppose la condamnation internationale de l’idéologie des Frères musulmans Donald Trump, l’homme providentiel pour Moscou Immigration.... l'aveu du 6 mai 2010 Années 30... Populisme : un mot pour éviter de penser Nationalisme VS Nazime La stratégie de Trump contre la Russie et la Chine Brésil Éditoriaux de B. Lugan Festival de bourdes... Le Pacte du Quincy Pourquoi dénoncer le traité sur les FNI F-35 : le dilemme européen Tant qu'à déstabiliser... Refuser la repentance coloniale Relations internationales : le calme avant quelle tempête ? Arctique : l'autre route de la soie Les revendications occidentales sur la Syrie L’islam de France sera-t-il turc ? Très mal, et vous ? Panique à bord La cinquième colonne israélienne Le cas Kagamé, point aveugle de l'ordre mondial L' empire du mal L'axe russo-chinois Comment l’administration de l’Onu organise la guerre Tchéquie, l'ennemi n'est plus... Syrie : la désinformation continue L’administration Trump et l’Iran Saisir des transnationales pour reconstruire la Syrie ? Ukraine si russe ! La genèse du Mossad et de ses actions en France La communauté du renseignement américain conduit vers l’effondrement La réussite militaire russe Le crépuscule de la guerre La guerre des gazoducs Objectif "Bannon" Pas de panique dans les brigades territoriales Les non-dits des accusations anglo-saxonnes contre la Russie Flash info! La troisième guerre mondiale est enfin terminée! Qui attaque le président français ? Recrudescence d’actes d’espionnage en France Coup d’Etat en perspective contre Trump Carton plein pour Vladimir POUTINE Trump et la bureaucratie de l’Otan La guerre de Corée n'aura pas lieu La poutre dans l’œil de Donald Ce que prépare Donald Trump De l'EaU dans le gaz... L'Afrique «Ne laissons pas la Russie choisir l'Asie» Vers un nouveau Yalta Vulnérabilité télébancaire nationale Pourquoi les Américains s’incrustent-ils en Afghanistan ? Déchéance diplomatouite Retour sur la Turquie « Nucléaire iranien : Les chances de ripostes européennes sont faibles.… » Petit guide de survie intellectuelle au royaume de l’oligarchie et de l’état profond Donbass : la faillite de l’Europe Israël : 200 armes nucléaires pointées sur l’Iran La paix autour d’Israël est-elle possible ? Nouvelle-Calédonie : un enjeu stratégique Les élections ne suffisent pas à la démocratie Disposition pénale méconnue et répression de l'intolérance Les psychopathes nous détruiront-ils ? Emancipation par le crime "Europe : Sortir de l’enfance stratégique" Le monde peut prendre fin pour la plus stupide des raisons Une nouvelle guerre froide, plus dangereuse que l’ancienne » L’Algérie et le Maroc dans les mailles du conflit entre l’Arabie saoudite et l’Iran La Russie s’oppose à une guerre irano-israélienne Israël veut la guerre... Syrie : entre intoxication chimique et manipulation politique La marine américaine obsolète ? L'effroyable posture Le cycle du mensonge A propos d´une récente déclaration conjointe Le plan secret des USA visant Damas a été déjoué Trump et l’état profond aux USA Fin de l’ère des empires maritimes Cette presse "fire and forget" incendiaire et amnésiante Le fiasco du bombardement de la Syrie Washington impose la bipolarité du monde à ses alliés Evaluation de l'évaluation nationale du 14 avril La malédiction des va-t-en-guerre La fin du Droit international ? Abdel Fattah al-Sissi, le nouveau raïs du monde arabe ? UE : un « espace Schengen » pour l’Otan Les Etats-Unis violent de nouveau l'accord de siège de l'ONU Une armée française au risque d'être prise entre le marteau et l’enclume La guerre en Syrie est terminée, mais les USA demeurent dangereux Coup de main français sur Bardonnèche L'impasse malienne Vers l’après-guerre du Moyen-Orient élargi Le glas sonne pour l’euro… Des jeux olympiques d’hiver à une expulsion concertée La guerre de Syrie remet en cause l’ordre mondial unipolaire Politiques étrangères « Les Européens ne sont plus des partenaires fiables » Les implications politiques de la récente révélation des nouveaux systèmes d’armes russes Corée(s) ou la diplomatie du kimchi Seehofer ministre illusoire La Syrie sera-t-elle la cause d’une guerre totale entre la Russie et les USA ? Russiagate : les poupées russes de la conspiration Comment faire sortir la Russie de ses gonds Agression masquée en guerres civiles USA : Impérialisme contre ultra-impérialisme Débordement de frontières Le désarroi des diplomates et militaires à la MSC 2018 Mali : les dangers de la seule option militaire Institutionnalisation de l'islam L’illusion de l’éradication de Daesh Osons dire la vérité à l’Afrique “L’impérialisme américain : leur Europe – 1re partie” Conversions forcées et inconscientes de mineurs L'Etat-Nation face à l'Europe des Tribus Honni soit... Les commémorations russes de 1917, nouvel échec de la repentance Secrets, mensonges et confusion US au Nord de la Syrie Question étatsunienne au Kurdistan 2018 : points chauds et tendance Féminin-Masculin La vérité sur les « fake news » Les relations Chine/Russie, Chine/Inde... Mali : rester ou partir ? Lettre ouverte à Laurent Delahousse : 2018 : La vraie décolonisation de l’Afrique commence Le projet français de reconnaissance du « Rojava » Trump, la religion musulmane et l’islam politique Comment une cellule secrète de Facebook manipule les opinions publiques Les grands travaux du Pentagone en Italie La Stratégie militaire de Donald Trump La fin de la laïcité Kurt Volker et la stratégie américaine en UKraine La dette de la France Jared Kushner réordonne le Moyen-Orient Les Français ne savent plus dire « nous » Politique d'intégration... Syrie – EI est vaincu et ce sera bientôt le tour des États-Unis Quel projet pour Israël en Argentine ? La diplomatie internationale à l'épreuve du réel Le bilan et les perspectives de Donald Trump Comment défendre l'identité nationale ? Où va le bitcoin ? La « menace chinoise » De Catherine II à Vladimir Poutine Ces moudjahidines du nikah françaises rappelées du Levant Détruire deux mythes américains Ami, entends-tu... ? Ces mercenaires français rappelés du Levant Hollywood prépare un nouveau film catastrophe : Espagne – Ukraine. Nations réelles contre Nations fictives. A la découverte de l'eau mouillée... Du prestige de l'uniforme Le camouflet infligé au président Macron en Arabie saoudite La Syrie attend la paix... Quelle équation israélienne au Moyen-Orient ? Demain l’Europe des 75... Derrière les affaires Sarkozy et Lafarge Europe : les murs sont de retour Points de vue russes sur les référendums séparatistes en Espagne et en Irak Le syndrome séparatiste Les vraies raisons du dépeçage d'Alstom Catalogne : la nation déchirée Catalogne : les bons et les mauvais séparatistes. Acte terroriste ou cultuel ? Sécession en Espagne et irrédentisme en France Vers une nouvelle guerre des polices ? Ouvrir l’horizon La guerre des monnaies et des hydrocarbures French bashing en Afrique Les Brigades anarchistes de l’Otan Emirats arabes unis : discrétion, efficacité, ambition ? le temps de la souveraineté populaire est révolu Trump et le soutien pakistanais aux jihadistes Des milliards de dollars d’armes contre la Syrie Les Kurdes sortent le grand jeu en Irak… Bir Hakeim, le Vel’ d’Hiv’ et Emmanuel Macron L’Algérie acquise aux islamistes Passe d'armes MACRON / VILLIERS Le Chef de l’Etat peut-il humilier ses généraux ? Une revue stratégique de la défense Déportation hors Etat de droit... La Révolution du Printemps Afrique du Sud et RCA Grosse erreur du Financial Times ... Islam et République Syrie : six ans de guerre et maintenant ? L'Occident ne réalise pas... Victoire du referendum catalan La politique étrangère ou l'art de ne pas choisir son camp Trump et l’Etat Profond : Un complot fort bien monté Le Moyen-Orient et le monde après le passage de la tempête Donald Trump Petit manuel de diplomatie à l'usage d'Emmanuel Macron (2) : la crise du Golfe Ajustements au Moyen-Orient Que rien ne change, pour que tout change ! Paradoxes du coup de l'urne catalan « Il faut saluer le sacrifice des soldats morts pour la France » Le récit de la fin de Trump Le pied de nez d’outre-tombe... Misrata et l’anarchie libyenne Prévision 2017 : Afrique Petit manuel de diplomatie à l'usage d'Emmanuel Macron Carte du combattant aux djihadistes Lettre catalane à la Commission de Venise Les manigances de la superclasse mondiale Histoire et géopolitique de la Libye Donald Trump contre le jihadisme La fin de la défense française Vers un « printemps latino » ? L’Est syrien... Le dernier Président... Kadima ! En Marche ! La guerre du général Haftar La punition de la France Pourquoi Trump a-t-il bombardé Cheyrat ? L'état du parti communiste chinois sous Xi Jinping L’OCS : une institution eurasiatique puissante et efficace Les sources philosophiques de Vladimir Poutine Étiologie du terrorisme « L'attaque neurotoxique qui n'a pas eu lieu » Trump : deux pas en avant, un pas en arrière Syrie : à qui étaient vraiment adressés les Tomahawk du président Trump ? De la Fondation Saint-Simon à Emmanuel Macron La Russie réaffirme son soutien Et si Trump n’avait pas viré casaque ? Exportation d’armements Exportation d’armements au Levant La Maison-Blanche se convertit à la démocratie Soumission de la Bavière Détruire Daesh ? Les limites du procès moral... L'engrenage immigratoire allemand La semaine de la presse à l’école Révélations... Moi présidente,... ... du Vietnam d’aujourd’hui Que se passerait-il si Washington renonçait au jihad ? PsyOps les nouveaux "hotspots" Destinataire des 10000 fusils d'assaut... La vraie menace nucléaire Trump : la clarification « L'avenir de l'Occident se joue en Syrie » Les deux plaies de l’Afrique Sécurisation télématique 3 Le nouvel Ordre Médiatique Mondial Sécurisation télématique 2 Qatar-Russie Le dispositif Clinton... Entretien avec le DGSE Lettre ouverte aux journalistes "L'Etat vous met en esclavage !" Crimes contre l'humanité... "Cessons de reculer" La transparence... Les relations entre la Chine et l'Algérie Disparition médiatique... Trump : le business contre la guerre Donald TRUMP ou le vertige... Sécurisation télématique Les mots... Prenons garde ! Editorial de Bernard Lugan : Liberté stratégique de l'impotence condamnée Epuisement du pacifisme Un vrai Brexit, hors la Défense. Trump : le 11-Septembre, ça suffit ! Philippines Pour une vision de la France Où en est la « variable d’ajustement budgétaire » ? 2016 année d’un tournant géostratégique Le patriotisme pour sauver la France Quelques considérations sur la nouvelle guerre froide... La Chine et le terrorisme À Washington et Paris.... 12 000 armes de guerre... Russie /Méditerranée. La démocratie sans frontières Nous entrons dans un monde nouveau Cri d'alarme ! Daech, ERDOGAN et POUTINE - le dessous des cartes Sombre prédiction Pour continuer la France Il n’y aura pas de partition de la Syrie Syrie : L’histoire s’écrit sans les putschistes occidentaux Terrorisme dans l’Union européenne Inconséquence ou affaire d’Etat Obama est-il un agent russe ? L’année de toutes les surprises Libérer Idleb après Alep-Est Pourquoi Trump dérange ? la France et le bourbier syrien Et si les Russes... La communication... Prix Nobel de la guerre...? Syrie : mais pourquoi.... Poutine joue et gagne… François Fillon... La bataille d'Alep Alep et Mossoul La campagne de l’Otan Pourquoi... Les 2 % de la défense Mali et RCA : deux échecs Les cinq fautes de l'Occident La France et la Turquie contre les kurdes Cher Monsieur Aphatie Jeu de dupes... Comment expliquer le succès ... Organisation de coopération de Shanghai François Fillon et l'Europe gaullienne Du nouveau à Washington Brexit, Trump… Les pleins pouvoirs.. L'empire contre-attaque ! On pourrait l'appeler arc-en-ciel Ombre chinoise La dangereuse fragmentation du Mali L’influence des USA et de l’Otan Syrie : les rebelles tuent aussi ... Conflit inévitable Réforme ou déchirements Partition ou sécession ? Une bien curieuse élection (US) May et Poutine, ... La "Grande Muette" se met à parler Leçon d'Histoire de France Oups! Une guerre mondiale… Prochain théatre Immigration, ... Le choix de la guerre Donald Trump : séparer le bon grain de l’ivraie Les coulisses de l'accord d'Alger Un autre coup de gueule ! Les colonies, ... Gabon, encore une erreur des médias Ayrault à Moscou... Alep, Al-Bab, Raqqa... Alep : Déluge de propagande Condamnation à mort La Honte Le chaînon manquant Le Mali, le Gabon, la Libye Le rêve impérial de la Chine Quelle politique étrangère ... ? Le nouveau gourou des djihadistes français Un nouvel équilibre géostratégique au Levant ? 15 ans de crimes La Défense n'a pas de prix... Marines du monde "Opération ronces 1 & 2" Soumission...? Le concert des nations... "Opération ronces" Les projets de Kurdistan “L’école s’applique ...." État d’urgence : une compulsion de répétition Réserve et garde nationale. Le grand renversement colonial Burkini et gouvernement des juges "la danse des sept voiles" La Chine et la Syrie Mystères du Pacifique Rapprochement Turco-Russe Recep Erdogan le tacticien Propagande... Mensonges américains Reflexions sur la croisade idéologique de Poutine L'Amérique et l'islamisme Turquie : les enjeux d'une purge Erdogan... "Le terrorisme islamiste... Nous Occidentaux Vraie menace et juste mesure Au diable les droits de l’homme Non, la France n’est pas en guerre “Urgence d’Etat” Lettre ouverte... Responsables et coupables – Le camion blanc L'état d'urgence Le crépuscule de l’Otan Soudan du Sud Rocard Les trafiquants d'esclaves La chute du mur de Bruxelles Du besoin d'en connaître Lettre ouverte... Nos élites mettent en péril... Europe : osons la souveraineté ! Le projet des faucons libéraux Aux armes, citoyens ! Sujets tabous Escalade Bouclier antimissile en Europe La Turquie d'Erdogan La baisse des prix du pétrole Le Général et Le Pasteur Hommage aux morts d’Indochine Fermez le ban ! Coup d'Etat ? Editorial de Bernard Lugan 06/16 La Chine et la Nouvelle Route de la Soie Le pétroyuan... Sécurité France/Israël Parole militaire Union Européenne... Todeschini doit démissionner ! Rôle social des Armées Dassault aviation La droite est-elle capable.... Ce que parler (ou écrire) veut dire En Trump-l’œil… La politique étrangère US Le cri des muets... La Guerre est une chose trop sérieuse... Kaliningrad Terrorisme islamiste en Syrie Actes terroristes en Syrie le Terminator BMPT Le Renseignement Où va l'Egypte ? L'Islam...Ligne de fracture... Pourquoi cette photo ? Devoir de réserve ou droit de savoir ? La pensée magique... Monsieur Cameron Propagande de guerre Jour "J" pour l'Europe La guerre froide algéro-marocaine Discours.... Un accord absurde ! OTAN: des bases en France...? L'avenir des porte-avions ? Le putsh des généraux... Soviets de journalistes Sahel L'Europe désarmée... Nous sommes à genoux La Turquie sous Erdogan Succès russe Le chemin de la guerre... Le guerre exige... Ambitions Françaises ? Qui sera Président ? Djhadisme africain L'engrenage... Ukraine... "Pour gagner la guerre..." Djihad - Police/Armées Immigration - Intégration Terrorisme et communication Suicide Européen Dévots de la démocratie La Russie et la Victoire Africa first Retrait Russe de Syrie Migrants : Arme non-conventionnelle Proche-Orient nucléarisé Questions qui fâchent ! Proche orient nucléarisé Rebelles "modérés"...! Moscou : "Rempart" Lybie, Quel ennemi ? Quand le chef s’absente ! Turquie : double jeu ! Dire la vérité.... Libye ... Grandeurs et servitudes militaires Les Morts de la Ghouta Mieux s'informer LU POUR VOUS Contacts Liens